-

友情链接:

股票在线配资 ESG榜单 | 上市银行绿色金融服务力:绿色信贷总量破22万亿元,国有大行发挥“头雁效应”

- 发布日期:2025-10-19 12:32 点击次数:156

随着A股2023年年报季的落幕,银行业带来两大ESG利好消息。

一方面,截至5月17日,A股42家上市银行(申万一级)均已披露其2023年度ESG报告,披露率再次达到100%,在全行业中保持第一;另一方面,截至最新评级日期(2024年5月),该行业有28家银行被MSCI纳入其ESG评级,评级结果亦远超A股平均水准。

银行业在ESG信披和评级方面遥遥领先,与该行业自身性质不无关系。在我国,银行为服务实体经济绿色低碳发展提供动力,是国内ESG发展的先行者、领跑者和ESG投资的主力军。

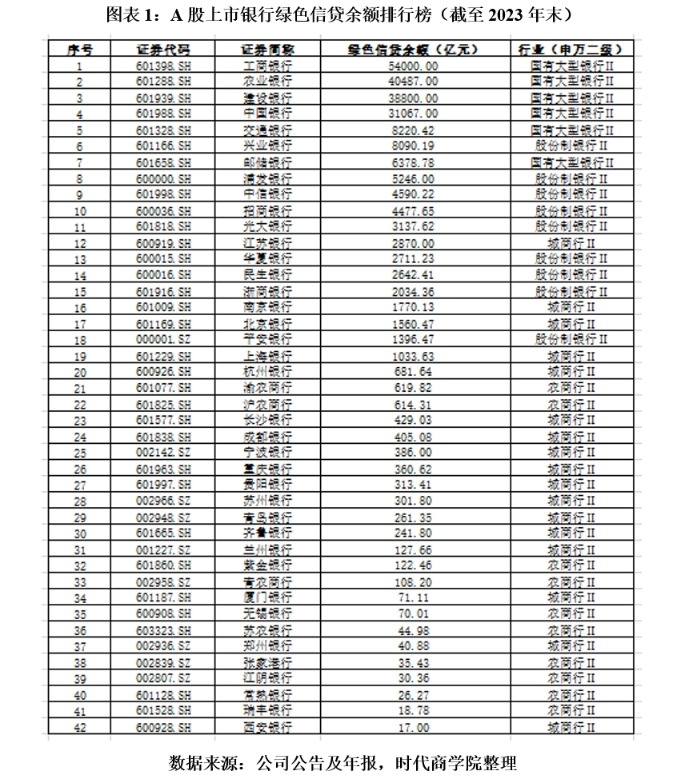

因此,时代商学院统计了A股上市银行2023年绿色信贷余额数据,以榜单的形式对上市银行绿色金融服务力度进行归纳与总结,如图表1所示。

绿色信贷余额总量破22万亿元,国有大行占比近八成

绿色金融是推动低碳产业发展的重要支撑力量,而绿色信贷是绿色金融最主要的组成部分。

绿色信贷指的是商业银行通过发放贷款的方式,使资金向环境友好行业流动,为绿色低碳产业发展提供动力。因此,绿色信贷余额在一定程度上反映了商业银行的绿色金融服务力度。

中国人民银行数据显示,截至2023年末,我国绿色贷款余额(包括本外币)达30.08万亿元,同比增长36.5%。

其中,如图表1所示,截至2023年末,A股42家上市银行的绿色信贷余额总量达到22.58万亿元,超过北京、上海、广州、深圳、重庆、苏州6座城市2023年的GDP总和。

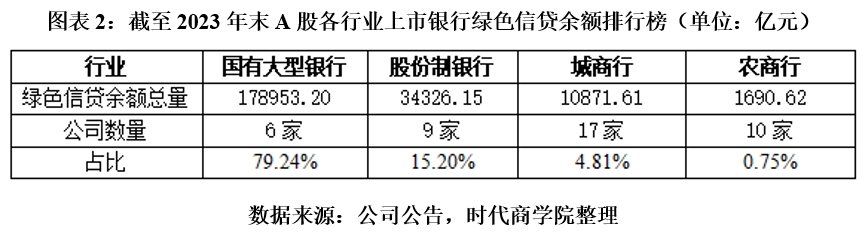

分银行性质来看,国有大型银行继续发挥“头雁效应”。如图表2所示,截至2023年末,6家国有大型银行的绿色信贷余额总量达到17.90万亿元,占A股上市银行绿色信贷余额总量的比例为79.24%,其中,工商银行(601398.SH)的绿色信贷余额最高,已突破5万亿元,农业银行(601288.SH)、建设银行(601939.SH)及中国银行(601988.SH)三家紧随其后,也均在3万亿元以上。

同时,9家股份制银行的绿色信贷余额均超千亿元,总量合计为3.43万亿元,占比为15.20%,其中,兴业银行(601166.SH)的绿色信贷余额超过国有大行邮储银行(601658.SH),达到8220.42亿元。

此外,17家城商行的绿色信贷余额总量为1.09万亿元,配资炒股开户占比为4.81%,绿色信贷余额最高的江苏银行(600919.SH)为2870亿元;10家农商行的绿色信贷余额总量为1690.62亿元,占比为0.75%,绿色信贷余额最高的渝农商行(601077.SH)为619.82亿元。

总结而言,截至2023年末,A股上市银行绿色信贷余额规模保持高速增长。其中,国有大行总量占比近八成,在绿色信贷规模上具备显著优势;股份制银行、城商银行与农商银行表现积极,在绿色金融服务方面发挥重要作用。

A级及以上占比超四成,仅1家处于落后水平

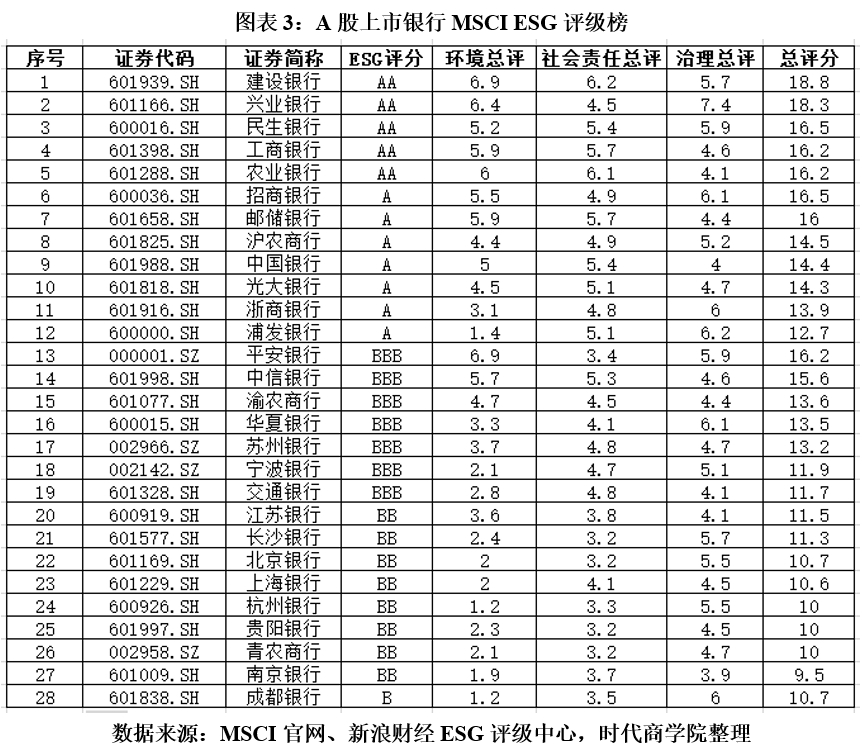

时代商学院研究发现,绿色信贷余额排名靠前的企业,其MSCI ESG评级也相对领先,如工商银行、农业银行、建设银行的评级均在AA级,尽管中国银行的评级为A级,但在28家被纳入MSCI ESG评级的银行中,其表现也相对出色。

新浪财经ESG评级中心显示,截至2024年5月,A股42家上市银行中,共有28家被纳入MSCI ESG评级体系,占比为66.67%。

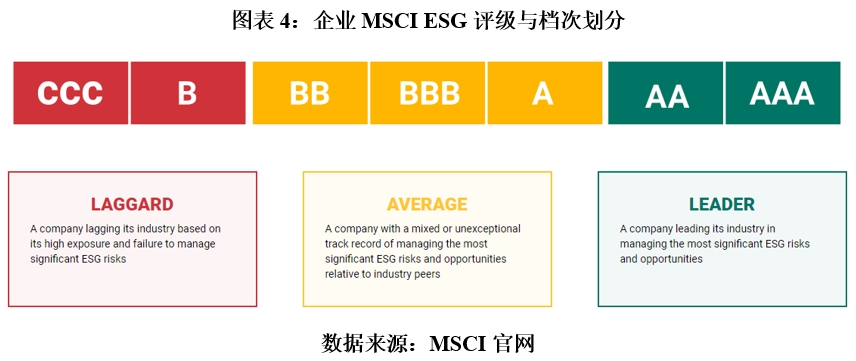

MSCI将企业的ESG评级分为七级三档,分别为“领先水平”(AAA级、AA级)、“一般水平”(A级、BBB级、BB级)、“落后水平”(B级、CCC级)。

时代商学院研究发现,与全球银行相比,A股上市银行的MSCI ESG评级处于中等偏下的水平,不过未出现“落后水平”的CCC级。

如图表3所示,在28家被纳入MSCI ESG评级的企业中,评级最高的为工商银行、农业银行等5家银行,评级均为AA级,在MSCI ESG评估标准中属于“领先水平”一档。

另外,中国银行、邮储银行等7家银行ESG评级为A级;交通银行(601328.SH)、中信银行(601998.SH)等7家银行ESG评级为BBB级;江苏银行、北京银行(601169.SH)等8家银行ESG评级为BB级;均处于上述评估标准中的“一般水平”一档。

而成都银行(601838.SH)的ESG评级为B级,在上述评估标准中处于“落后水平”一档。

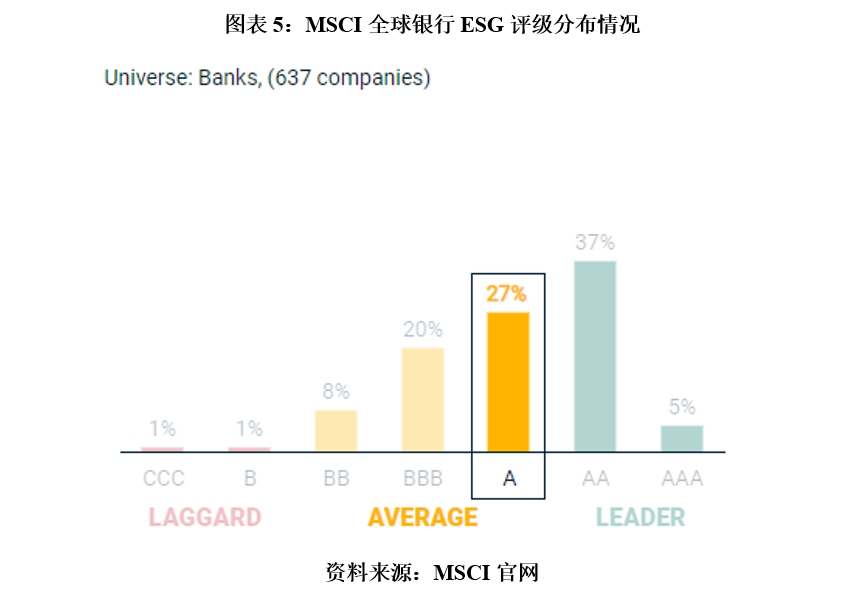

如图表5所示,MSCI在全球纳入了637家银行进入其ESG评级体系,其中,ESG评级为A级及以上的银行占比共计69%,只有约三成银行的ESG评级在BBB级及以下。

而被纳入MSCI ESG评级体系的A股上市银行中,ESG评级为A级及以上的银行数量占比共计42.86%,近六成银行的ESG评级在BBB级及以下。

不过,与国内其他行业相比,A股上市银行的MSCI ESG评级则相对领先。数据显示,在国内667家被MSCI纳入其ESG评级的上市公司中,评级为A级及以上的公司为55家,占比为8.24%,不足一成,远低于上述上市银行42.86%的占比。

相关资讯

-

掌中宝_掌期盈

- 财盛证券 2025-03-06

- 掌中宝_掌期盈:开启股市投资新风尚,低风险高收益的秘密武器 元描述: 掌中宝_掌期盈是您投资股市的秘密武器!它可以帮助您轻松进行按天配资,享有低风险高收益,并提供每日实时股市资讯和分析。现在就下载掌中宝_掌期盈,开启股市投资新风尚! 引言:...

-

配资知识推荐网 拟上市公司早知道|上海寰创、晶源微启动A股IPO辅导

- 财盛证券 2025-10-18

- 首次公开发行股票并上市公司辅导备案的公示 新辅导公司: 上海寰创通信科技股份有限公司成立于2007年,是国内从事无线通信技术研究和产品开发的专业设备厂家之一。公司以无线通信技术为核心,专注于专网无线通信产品的研发,提供面向轨道交通、消防应急...

-

股票配资犯法吗_期货直播平台_天臣配资_股票多少钱可以加杠杆

- 财盛证券 2025-04-28

- 股票配资:风险与机遇并存,如何明智选择? 元描述: 深入了解股票配资的风险与机遇,分析配资平台的合法性,掌握安全有效的配资技巧,为您的投资决策提供可靠参考。 引言: 对于渴望在股市中获得更高收益的投资者来说,股票配资无疑是一个充满诱惑的选项...